Come scrive Ursino su Il Sole 24 Ore, è ormai evidente che nel corso degli ultimi quattro anni il Fondo di Garanzia per le Pmi, gestito da Medio Credito Centrale, sia divenuto uno strumento fondamentale al sostegno delle imprese, soprattutto per le piccole e micro imprese. Di conseguenza, il potenziamento di questo mercato ha visto la nascita di nuove soluzioni oltre alle tradizionali vie di accesso al credito garantito per le imprese rappresentate da banche e Confidi. Da inizio anno, a seguito della riforma del Fondo di Garanzia, rispetto alle garanzie richieste al Medio credito centrale direttamente dalle banche, i Confidi possono ottenere una percentuale di copertura dell’80% su ogni tipo di finalità del finanziamento (le banche possono ricevere questa percentuale di copertura solo se il finanziamento ha come finalità gli investimenti), fino ad un

massimo di 80mila euro, contro i 40mila consentiti alle banche.

Allo stato attuale si può dire che i risultati di questa strategia non sono esattamente incoraggianti. L’operato dei Confidi è aumentato solo del 3% come numero di operazioni, dell’11% come importo finanziato e garantito. Anche il finanziamento medio tramite Confidi si è alzato del 14%, tuttavia, nel complesso, nei primi quattro mesi dell’anno, a seguito del crescente numero di domande presentate tramite Confidi e della riduzione della percentuale di copertura della garanzia pubblica, l’effetto riscontrato è quello di una sensibile riduzione dell’importo medio del finanziamento per le imprese. In particolare il finanziamento medio per le micro imprese in garanzie diretta si attesta a 118mila euro, mentre in controgaranzia a 66mila euro. Questo significa che una micro impresa per soddisfare il suo fabbisogno reale dovrà svolgere più di un’operazione con una moltiplicazione dei costi. Un fenomeno, quest’ultimo, che sta già emergendo. Nei primi quattro mesi del 2024, infatti, 10.706 aziende hanno fatto più di una operazione con il Fondo di garanzia, ovvero il 19% del totale. Una percentuale che sale al 30% se restringiamo l’analisi sulle richieste di finanziamento attraverso i Confidi. Inoltre, delle 2.081 imprese che hanno fatto più di una richiesta con prima domanda in controgaranzia, il 34% – ovvero 713 aziende – hanno poi fatto almeno un’altra domanda in controgaranzia e una in garanzia diretta. L’immediata conseguenza di questa prassi determina che le richieste di garanzia al Fondo siano concentrate su un minor numero di imprese, con un inevitabile incremento di rischio sia sulle banche, sia sul Fondo Centrale di Garanzia. Da una parte le richieste delle imprese sono spesso indirizzate contestualmente su banche o fintech diverse, generando situazioni di asimmetria informativa. E in questa situazione, nella valutazione del merito di credito, i finanziatori non dispongono di una visione completa del rischio che le aziende stanno assumendo e, soprattutto, non sono in grado di valutare la reale capacità di rimborso delle stesse, una volta ottenuti tutti i finanziamenti in richiesta. Dall’altra parte, invece, il Fondo non avrà più lo stesso frazionamento del rischio come in passato, in quanto lo stesso numero di richieste sarà concentrato in un più contenuto numero di aziende.

Le richieste al Fondo di Garanzia delle Pmi hanno visto un’impennata mai registrata prima: lo strumento sta diventando imprescindibile, soprattutto per le micro imprese, schiacciate fra restringimento del credito bancario e aumento dei costi energetici e delle incertezze geopolitiche, che rallentano commerci, consumi e investimenti.

Intanto, di cosa parliamo quando parliamo del Fondo di garanzia per le Pmi? Come spiega Assolombarda, il Fondo di garanzia per le PMI è uno strumento istituito con Legge n.662/96, operativo dal 2000, che ha la finalità di favorire l’accesso alle fonti finanziarie delle piccole e medie imprese e delle start-up attraverso la concessione di una garanzia pubblica. Grazie al Fondo, l’impresa ha la concreta possibilità di sostituire, in parte o in toto, le garanzie richieste dai finanziatori. In particolare, sugli importi garantiti dal Fondo, non possono essere raccolte ulteriori garanzie reali (ipoteche, pegni, etc.). In nessun caso, il Fondo offre contributi in denaro.

La garanzia costituisce per le banche una mitigazione del rischio di credito e offre loro la possibilità di ridurre in modo importante gli assorbimenti patrimoniali. Per questo, risulta molto utile per le imprese utilizzarla per migliorare le variabili di accesso al credito (condizioni contrattuali relative al rapporto di finanziamento: prezzo del credito, durata, importo etc.).

Ecco come si spiega il ricorso crescente al Fdg e perchè sono soprattutto le micro e piccole imprese a farne uso.

In base al livello di rischiosità dell’impresa, vi è una calibrazione tra l’importo della garanzia accordata e il tipo di operazione, basandosi su: l’applicazione di un modello di valutazione, formato da 5 classi di rating e simile al modello di rating delle banche; l’articolazione delle misure massime di garanzia sulle operazioni finanziarie in funzione della probabilità di inadempimento dell’impresa e della tipologia dell’operazione finanziaria; l’esenzione dall’applicazione del modello di valutazione per le operazioni finanziarie per le quali è prevista una equa ripartizione del rischio tra soggetto finanziatore (banca), garante di primo livello (Confidi) e Fondo (cd. operazioni finanziarie a rischio tripartito) e per alcune tipologie di imprese.

EVENTI – A Match Point focus sull’Europa, tra crisi d’identità e buona politica a misura di MpiRiconosciute le nuove attività storiche e tradizionali della regione Puglia

Avvio corsi formativi per il settore dell’autotrasporto – funzionamento dei tachigrafi

Categorie

- Alimentazione

- ANAEPA

- Autoriparazione

- Categoria Alimentazione

- Centro Studi

- Comunicati Stampa

- Comunicazione

- Economia

- Imprese del verde

- Lavoro

- Meccanica

- News

- Senza categoria

- Trasporti

Ultime News

-

CERTIFICAZIONE SERMI: ISTRUZIONI PER L’USO

9 Aprile 2025

-

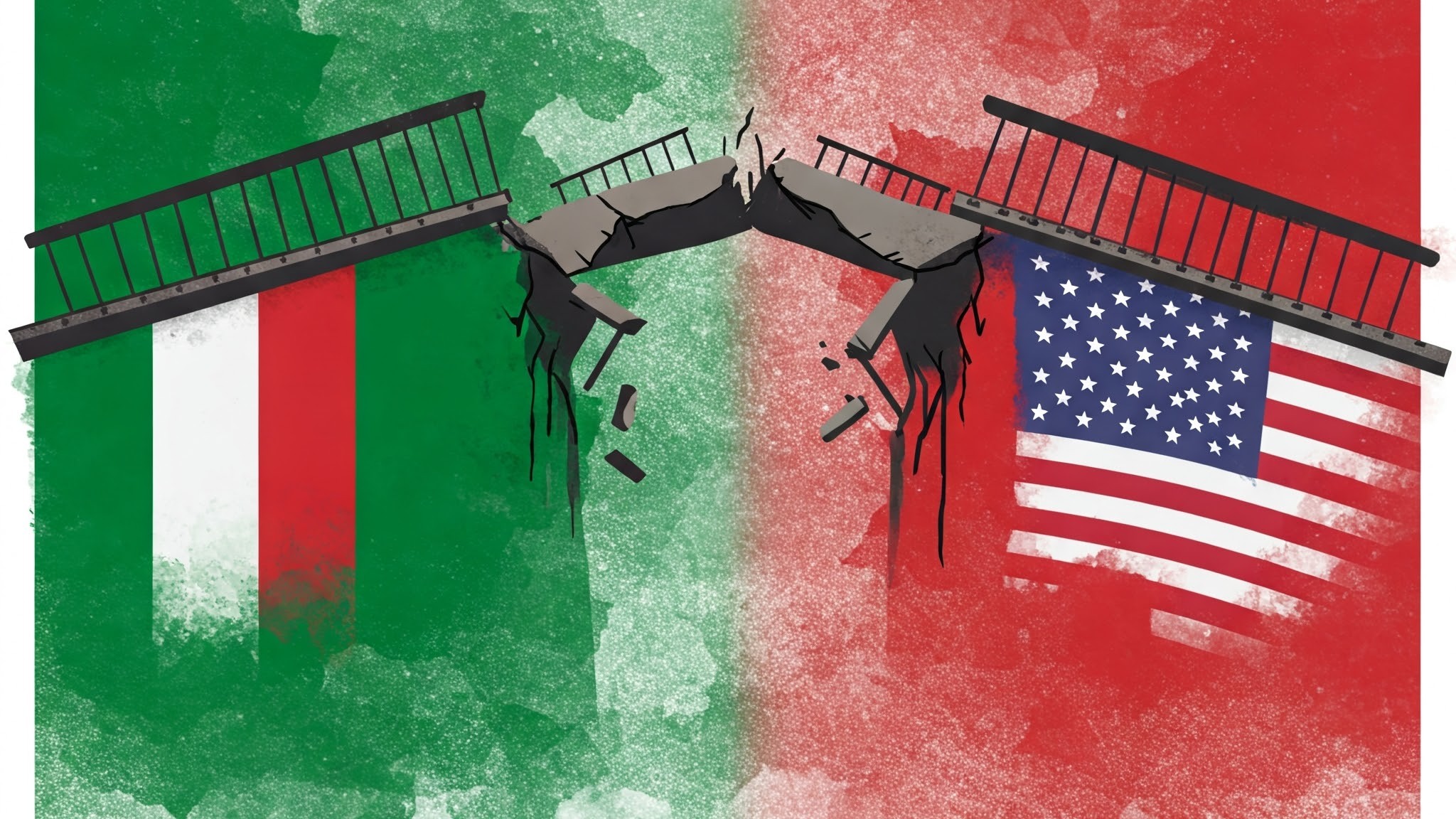

DAZI USA: i possibili impatti per la Puglia

6 Aprile 2025